Una holding è un veicolo societario comunemente utilizzato per detenere quote in altre società. I dividenti percepiti dalle proprie partecipazioni vanno a formare i ricavi dell’attività caratteristica della società.

La holding è uno strumento che si interpone tra il beneficiario effettivo e le sussidiarie della stessa.

I vantaggi offerti dall’utilizzo di una società Holding:

- Razionalizzazione della struttura di controllo;

- Ottimizzazione dei flussi finanziari;

- Razionalizzazione dei costi di amministrazione;

- Possibilità di riporto delle perdite infragruppo;

- Protezione dei beni dalle azioni dei creditori;

Vantaggi specifici offerti dalle società Holding Lettoni

- Spedite procedure di costituzione;

- Tassa di registrazione contenuta e bassi costi di gestione rispetto ad altre giurisdizioni;

- La Lettonia è tra i paesi Europei con il più basso livello d’imposizione sui redditi delle società;

- Possibilità di riporto delle perdite degli anni precedenti senza limiti temporali;

- Esteso network di trattati contro la doppia imposizione. La Lettonia ha siglato 52 accordi con paesi quali Stati Uniti, Russia, Ucraina Bielorussia, Kazakistan e molti altri;

- La Lettonia non è considerato un paese a bassa o nulla tassazione;

- Network di professionisti locali competente e multilingua (russo ed inglese);

- Sistema bancario solido e sviluppato con esperienza nei rapporti con clienti internazionali;

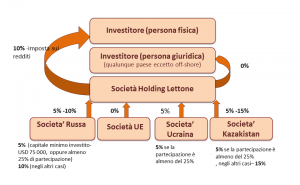

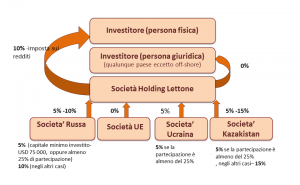

Dividendi

Sintesi vantaggi Holding Lettoni:

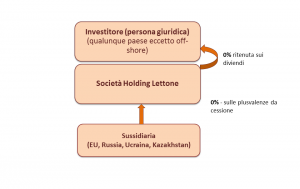

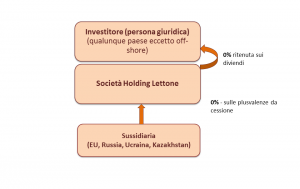

Dividendi in uscita: nessuna ritenuta alla fonte sui dividendi distribuiti dalla Holding.

Dal 1 ° gennaio 2013, le società residenti in Lettonia che distribuiscono dividendi alle loro società madri (non residenti) sono esentate dall’imposta sui redditi delle società in Lettonia (a prescindere dalla loro percentuale di partecipazione).

Eccezione: trattenuta alla fonte del 15% sui dividendi distribuiti a società off-shore costituite in paradisi fiscali (paesi o territori a tassazione bassa o nulla).

Dividenti in entrata: nessuna tassazione sui dividendi percepiti dalla Holding.

Eccezione: aliquota del 15% sui dividendi ricevuti da società off-shore costituite in paradisi fiscali (paesi o territori a tassazione bassa o nulla) e distribuiti a residenti in Lettonia.

Proventi dalla cessione di quote: nessuna tassazione sulle plusvalenze realizzate dalla cessione di quote;

Interessi

Dal 1 luglio 2013, gli interessi pagati da una società lettone alle sue controparti, residenti in uno stato membro dell’Unione Europea, sono esenti da ritenute in Lettonia.

Dal 1 gennaio 2014, gli interessi pagati da una società lettone ad una società residente in uno stato estero (ad eccezione delle giurisdizioni off-shore) sono esenti da ritenute in Lettonia.

Gli interessi e royalty ricevuti da una Holding lettone sono soggetti all’imposta sul reddito delle società all’aliquota del 15%. Se gli interessi sono ulteriormente trasferiti, l’imposta è applicata solamente margine trattenuto in Lettonia, a condizione che siano rispettate le condizioni imposte dalla normativa sui prezzi di trasferimento. (rapporto capitale/finanziamenti 1:4, tasso di interesse medio statistico x 1.2).

Royalty

Dal 1 luglio 2013, le royalty ed altre remunerazioni per l’utilizzo della proprietà intellettuale pagate da una società lettone alle sue controparti, residenti in uno stato membro dell’Unione Europea, sono esenti da ritenute in Lettonia.

Dal 1 gennaio 2014, le royalty ed altre remunerazioni per l’utilizzo della proprietà intellettuale pagate da una società lettone ad una società residente in uno stato estero (ad eccezione delle giurisdizioni off-shore) sono esenti da ritenute in Lettonia.

Altre esenzioni

Dal 1 luglio 2013, plusvalenze realizzate dalla cessione di azioni o quote in altre società sono esenti da tassazione, ad eccezione delle azioni o quote di società in paesi o territori off-shore.

Nessuna restrizione in materia di:

- Forme di organizzazione aziendale (forma giuridica in cui la società può essere organizzata e gestita);

- Percentuale di partecipazione nelle controllate incorporate in altre giurisdizioni;

- Limiti minimi temporali di detenzione delle quote;

- Svolgimento di altre attività economiche da parte della società Holding;

- Offerte al pubblico / collocamento / assegnazione di titoli;

- Concessione di prestiti a società partecipanti e non;

- Apertura di una branch;

- Acquisto e vendita di licenze, brevetti e marchi;

- Possesso di beni immobili altri beni;

Permessi di residenza per non residenti EU

A fronte di un investimento immobiliare o in un’attività commerciale, è possibile richiedere l’assegnazione di un permesso di residenza in Lettonia della durata di 5 anni.

I titolari del permesso di residenza sono autorizzati a soggiornare in Lettonia per tutto il periodo di validità dello stesso ed inoltre a soggiornare in un paese appartenente all’area Schengen per un massimo di 90 giorni in un periodo di 180 giorni.

Informazioni generali sulle società lettoni

Le società di persone (imprese individuali) e le società di capitali a responsabilità limitata (abbreviate con ‘SIA’ in lettone) o per azioni (abbreviato come ‘AS’ in lettone) sono le forme più popolari di organizzazione aziendale.

Per le società SIA il capitale minimo autorizzato è di LVL 2,000 (~ EUR 2,850). Per le società per azioni è di LVL 25,000 (~ EUR 35,580).

I soci fondatori possono essere sia persone fisiche che giuridiche, residenti e non residenti.

Il consiglio di amministrazione è l’organo esecutivo delle società SIA e AS e deve essere composto da persone fisiche, residenti o non residenti.

Le società si costituiscono in 4-14 giorni lavorati dalla relativa richiesta. Il numero di partita IVA è assegnato in 10 giorni lavorativi.

(Fonte: Baltic International Bank. Tradotto in italiano da Dott. David Fava)